Entorno

2017: El capital riesgo ‘pone a tono’ un año más a la industria del deporte

Las operaciones corporativas en la industria deportiva siguieron al alza con movimientos valorados en más de 12.000 millones de euros. El capital riesgo continúa creyendo en la oportunidad existente en este sector por el crecimiento del consumo de eventos y de practicantes de deporte.

29 dic 2017 - 04:59

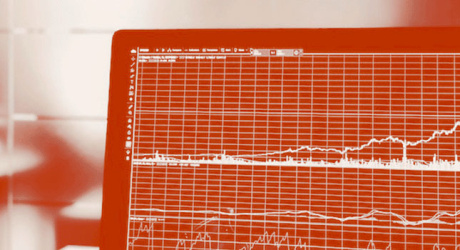

El deporte acostumbra a estar en el foco mediático por lo que ocurre sobre la cancha el fin de semana. Sin embargo, 2017 también fue un año de máxima intensidad en los despachos, con operaciones corporativas por valor de más de 12.000 millones de euros, según la recopilación realizada por Palco23 que puede consultarse en el siguiente gráfico. Es una muestra más del interés que los inversores ven en esta industria, al alza tanto por la vertiente del consumo de espectáculos deportivos, como en número de practicantes de alguna disciplina a todos los niveles. Especialmente en Estados Unidos, que un año más volvió a concentrar los movimientos de mayor calado y en todos los segmentos, desde franquicias hasta empresas de medios, pasando por fabricantes de equipamiento.

Una de estas operaciones tiene acento español, puesto que se trata de la fusión entre Fluidra y la estadounidense Zodiac para crear un gigante del mundo de la piscina, con una capitalización bursátil que podría superar los 2.000 millones de euros. Es el mismo importe en el que se ha cifrado la venta de los Houston Rockets de la NBA al empresario Tilman Fertitta, que ha pagado 25 veces más de lo que abonó Leslie Alexander en 1993, en una puja que él mismo perdió.

Aquella operación también reveló las altas valoraciones que se manejan en esta industria, a veces de forma irracional. El precio de aquella venta suponía un múltiplo de 35 veces el beneficio bruto de explotación (ebitda), cuando un informe de la firma de servicios profesionales EY fija en torno a diez veces el múltiplo para operaciones de más de 1.000 millones de euros en gran consumo. Una de las explicaciones sería la estabilidad del negocio a largo plazo, pues las ligas estadounidenses son privadas y garantizan la permanencia de sus franquicias y la exclusividad en una determinada zona de influencia. Es algo que también favoreció la venta de los Miami Marlins de la MLB.

La venta de franquicias deportivas en EEUU se ha hecho con múltiplos de hasta 35 veces el ebitda, un ratio muy por encima de lo habitual; el Atleti fijó un múltiplo de trece

Este seguro en Europa no existe, de ahí que las operaciones se muevan en múltiplos más similares a los del resto de industrias de gran consumo. La reciente ampliación de capital del Atlético de Madrid lo confirma, pues la valoración del 100% que se ha hecho para su nueva ampliación de capital es trece veces superior al resultado de explotación de la última temporada. Más altas han sido algunas valoraciones en la Premier League, donde los contratos audiovisuales y las ayudas al descenso son un elemento clave que explican las mejores perspectivas respecto al fútbol español.

La importancia de los derechos de televisión, y la evidencia de que el deporte es el único evento que resiste a la tendencia del consumo bajo demanda, también ha impulsado al sector de los medios. Mediapro ha aprovechado el creciente interés de China por desarrollar su propia industria para acordar la venta del 54% de su capital al fondo de inversión Orient Hontai, una compraventa que sitúa el valor del 100% de la compañía española en unos 1.600 millones de euros.

Más alto es el precio de BAMTech, el brazo tecnológico que en su día creo la MLB para potenciar las retransmisiones del béisbol estadounidense. Disney ha abonado otros 1.500 millones de dólares para hacerse con un 42% adicional este año, aunque éste sea un movimiento menor en comparación con los más de 52.000 millones pagados por prácticamente todo el negocio audiovisual de 21st Century Fox, incluidos los canales locales de FOX Sports en EEUU y toda la actividad de FOX Deportes en Latinoamérica.

La compra parcial de 21st Century Fox por parte de Disney demuestra que el sector audiovisual ha aprovechado la oportunidad de crecer en la industria del deporte

En EEUU, la MLS también ha recomprado el 100% de su brazo comercial en un momento de auge para el soccer, mientras que agencias de márketing y representación como CAA y WME|IMG han seguido captando recursos para su expansión.

En la industria de los gimnasios, la mayor operación se ha producido en Reino Unido, donde el fondo Leonard Green & Partners se ha hecho con la cadena Pure Gym para acelerar su expansión. En España, Portobello Capital ha completado la compra de la mayoría accionarial de Supera a cambio de inyectarle 50 millones de euros con los que rebajar su deuda y acelerar los planes de diversificación.

Por su parte, Holmes Place ha aprovechado el repliegue de Virgin Active para doblar su tamaño en España al hacerse con sus activos en el país. A menor escala, el proceso de consolidación del sector ha continuado especialmente en el norte de España, donde Serviocio se ha hecho con las concesiones de Aquafit y Forus ha comprado en Galicia su primer club privado.

Lo mismo ha sucedido en el comercio deportivo, donde JD Sports ha fusionado su negocio en la Península Ibérica con el de Sprinter y Sport Zone para poder rivalizar con Decathlon. En el segmento de las centrales de compras, el directivo del FC Barcelona Oriol Tomás se ha convertido en socio importante de Intersport, que a su vez ha recomprado algunas tiendas de asociados. A nivel de marcas, destaca la compra de la textil Grifone por parte de dos directivos y los cambios de dueños en marcas especializadas en tenis y ciclismo.