Equipamiento

Aprender a vivir sin el rey: los retailers reducen en hasta diez puntos su dependencia de Nike

Foot Locker ha pasado de concentrar en Nike el 75% de sus compras en 2020 al 65% en el cuarto trimestre de 2021. Su objetivo es bajar la cuota hasta el 55%. La estadounidense Dick’s, por su parte, la ha reducido hasta el 17%.

3 ago 2022 - 05:00

Los retailers del deporte comienzan a independizarse del rey. La estrategia de venta directa a cliente final (DTC) de Nike ha sido en los últimos años una espada de Damocles para los grandes distribuidores del sector, que han tenido que adaptarse a contrarreloj, aunque eso suponga renunciar a la marca más vendida del deporte. Superada la pandemia, los grandes operadores han acelerado sus estrategias y han logrado reducir hasta en diez puntos su dependencia del gigante de Oregón.

Foot Locker continúa siendo el gran retailer deportivo más dependiente de Nike, y su relación con el grupo estadounidense ha sido un asunto central en sus últimas conferencias con los analistas y un punto clave en su plan estratégico.

La concentración de compras en Nike se había disparado en 2020 hasta el 75%, frente al 71% de un año antes. Foot Locker argumentó este incremento debido a la mentalidad de supervivencia que imperó durante la pandemia, lo que llevó al grupo a incrementar la profundidad de oferta de los grandes bestsellers, muchos de ellos de Nike.

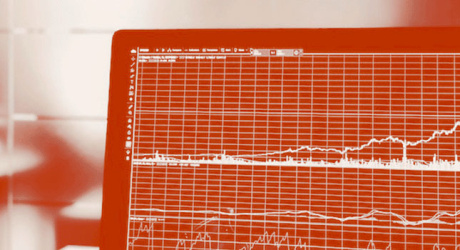

Nike ya genera el 38% de su facturación a través del canal de venta directa

“Eso nos permitió tener mucho éxito en 2020 y 2021, pero ya en el último año se hizo evidente que necesitábamos diversificar nuestra oferta, y eso coincide con el crecimiento de la venta directa de Nike”, señaló Richard Jonson, consejero delegado de Foot Locker, en la conferencia con analistas con motivo de los resultados anuales.

“Seguiremos teniendo acceso a los modelos, es sólo que habrá menos unidades en esas referencias”, precisó Jonson. En 2021, el peso de Nike en las compras de Foot Locker se redujo hasta el 68%, aunque según la cadena osciló entre el 50% y el 75%.

Para el cuarto trimestre de 2021, el peso se había reducido hasta el 65%, y el objetivo es que a partir del cuarto trimestre de 2022 Nike (ni ninguna otra marca) no represente más del 55% del gasto en compras.

La reducción de las compras a Nike ha ayudado a reducir la concentración también en los cinco mayores proveedores de Foot Locker: en 2020, las cinco principales marcas del sector suministraban el 91% de las compras, y en 2021 el peso se redujo hasta el 87%.

Jonson asegura que el resto de marcas pueden seguir impulsando el negocio pese a reducir su exposición a Nike y que los mayores proveedores después del grupo de Oregón, “la mayoría de nuestro top 20”, registraron crecimientos a doble dígito en 2021.

Foot Locker se ha marcado el objetivo de que ninguna marca tenga un peso superior al 55% en sus compras

Otro de los grandes operadores que también comunican el peso que Nike tiene en sus compras es Dick’s. Aunque en su caso la dependencia es mucho menor, el grupo también está diversificando su oferta. En 2021, la compañía se aprovisionó en 1.400 proveedores, frente a los 1.300 de 2020, y Nike representó el 17% de las compras, frente al 19% de 2020. Ningún otro proveedor tuvo un peso de más del 10%.

Otras cotizadas como las británicas JD Sports o Sports Direct (parte del grupo Frasers Group) no detallan el peso de Nike en las compras, aunque subrayan la relevancia que tiene para sus ventas tener acceso a los modelos de la marca y ambos aseguran que la relación con sus proveedores clave (particularmente Nike y Adidas) es uno de los principales riesgos para el negocio.

Otros operadores del sector, como Decathlon o Intersport, al no ser compañías cotizadas, apenas dan información sobre la importancia de Nike en su negocio. En el caso del primero, su dependencia de Nike es mucho menor por el alto peso en sus ventas de sus marcas propias, mientras el segundo tiene una relación más parecida a la de Foot Locker o Dick’s.

Nike puso en marcha su estrategia direct to consumer en 2017, recortando los socios con los que trabaja (también en España) y priorizando sus canales de venta directa, online y offline. Con este plan, la compañía aspira a reforzar la marca, ganar margen y multiplicar las ventas elevando la interacción con los consumidores.

En 2016, antes de que se activara esta estrategia, la marca Nike (es decir, excluyendo Converse), generaba el 74% de sus ventas con el canal wholesale y el 26% con distribución propia. A cierre de 2020, el reparto se situaba en el 65% para wholesale y el 35% para venta directa, y en 2021 el peso del DTC se ha disparado hasta el 38,7%, según el último informe anual de la compañía.